发布时间:2023-03-08 16:10:46 来源:闪电家修网 阅读量:879

(报告出品方/作者:广发证券,邹戈、谢璐)

一、美国防水市场需求特点(一)美国防水市场以屋面防水为主

建筑防水材料是一种使建筑物具有防渗透、渗漏和侵蚀的材料,是建筑功能材料的 组成部分。建筑漏水和受潮不仅会给人们生活带来不便,还会缩短建筑物的寿命, 造成大量的财产损失甚至危及生命,强功能属性使得防水材料广泛应用于各类建筑、 公共设施与基建工程。我国目前防水材料最主要的应用场景是屋面和地下。

美国明确区分屋面防水和地下防水,两者不管在材料还是施工工艺上都有很大差异。 屋面暴露在大气中,使用的防水材料应具备优异的耐候性;而地下结构长期处于掩 埋状态,使用的防水材料应具备低吸水性和水蒸气渗透性。由于地下翻修困难,若 防水系统在建筑物寿命期内损坏,业主需要付出相当高昂的代价,因此美国法规要 求地下防水设计时与建筑物同寿命,并且对材料的要求更加严格;而当前美国防水 需求主要来自翻修需求(后文会分析),与建筑物同设计寿命的地下防水翻新需求 相对很小,美国目前防水市场以屋面防水为主。

(二)美国屋面防水分为商业屋面防水和住宅屋面防水,以商业屋面为主

根据《中国建筑防水》和美国屋面承包商协会(NRCA)的《屋面防水手册》,美国 屋面系统依照坡度分为低坡屋面系统(坡度小于14度)和陡坡屋面系统(坡度大于 等于14度)。低坡屋面系统包含保护层、防水层、保温层和隔汽层等结构,陡坡屋 面系统包含防水层(同时充当保护层)、屋面衬垫和保温层等结构,但两者主要功能 都是通过防水或泄水来保护建筑物。

美国人习惯把屋面防水按建筑类型(住宅与商业)分类,因此会将低坡屋面近似等 同于商业屋面、陡坡屋面近似等同于住宅屋面,我们会依此在后文统一表述。美国 住宅屋面(以独栋别墅为主)一般采用陡坡屋面系统,需要考虑美学功能,因此在材 料上会选择更美观的沥青瓦、石板或雪松木瓦等;而医院、学校、办公楼等工商业建 筑屋面和高层住宅楼、酒店、宿舍、公寓等主要使用低坡屋面系统,其建筑面积通常 更大,不适合用陡坡屋面,材料上会选择功能性更强的沥青类卷材或高分子卷材等。 由于低坡屋面系统使用的防水材料价格更高,安装使用的设备更专业,施工过程更 复杂,同时需要定期进行维护和检修,因此其整体造价相对陡坡屋面会更昂贵,低 坡屋面(商业屋面)市场是美国屋面防水主要市场(后文会有测算)。

值得注意的是,美国高层住宅楼、酒店、宿舍、公寓等建筑屋面均算在商业屋面口 径,因此国内的住宅屋面防水市场如果根据美国的分类,大部分是属于商业屋面防 水市场。

美国商业屋面系统主要分为单层屋面和叠层屋面两种结构。叠层屋面主要由沥青防 水层、多层板(包括胶合板、保温层、隔汽层等)和砾石组成,根据需要会使用数层 交替的沥青和多层板,顶部使用砾石铺面材料减少阳光伤害。单层屋面采用单层柔 性防水卷材,主要包括TPO、EPDM、PVC等高分子卷材,大部分环境下防水材料可 以直接外露、不需要额外的保护层。改性沥青卷材是以沥青为基础,通过添加聚合 物改善性能,多数情况下会使用2-3层,但有时也会单层应用。

单层屋面为当前主流选择,叠层屋面正逐步淘汰。单层屋面和叠层屋面防水性能都 很优秀,但单层屋面在耐候性和环保性上优势明显,更能经受复杂多变的气候考验。 安装价格两者接近,但是考虑到叠层屋面多层结构在翻修拆除时工程量大、人工成 本高,而美国防水需求又以翻修为主,因此价格上处于劣势。目前单层屋面是美国 商业屋面系统的主流选择,叠层屋面正逐步淘汰。

(三)美国屋面防水材料的演变

美国屋面防水材料的发展主要以下经历三个时期:

1. 早期沥青叠层屋面(1850s-1960s):美国1850s开始应用煤沥青叠层屋面(BUR), 当时煤沥青是钢铁生产过程中的副产品,煤沥青一直应用到1930s,直到原油炼制汽 油过程中的副产品石油沥青问世;由于汽油消费剧增以及美国人口的增长促进了建 筑业的繁荣,1940年起石油沥青比煤沥青得到了更普遍的应用;1960s以Carlisle为 代表的橡胶轮胎制造商研制出EPDM卷材,迅速在商业屋面中推广。

2. 从沥青到单层屋面卷材(1960s-1980s):1970s的石油危机致使沥青产品质量降 低,此时往沥青里加入聚合物改性,改性沥青作为BUR的改进产品开始登上历史舞 台;1980s美国从欧洲引进的PVC卷材早期防水性能并不理想,但为TPO作为单层屋 面材料打开了大门;随着美国国家环境保护局(EPA)规范和挥发性有机物(VOC) 规范的出台,叠层屋面在环保限制下应用大大减少。

3. 单层卷材开始占主导地位(1980s至今):优秀的耐候性和性价比使EPDM迅速 成为最流行的单层屋面系统,1980s-1990s是美国屋面市场的整顿和巩固时期,逐步 形成橡胶屋面以EPDM为主、热塑性屋面以PVC为主的局面。郊区化推动商场、学校 等商业建筑的新建需求,融合了EPDM和PVC优点的TPO在20世纪末加速对BUR和 改性沥青卷材的替代;住宅屋面在21世纪以前绝大部分采用沥青瓦,但21世纪初金 属屋面异军突起,短时间内抢占了25%-35%的份额,沥青瓦下降至45%-55%,但此 后稳定保持这个比例,仍是住宅屋面主要的防水材料。

根据美国屋面承包商协会(NRCA)的调查结果,2016年美国商业屋面防水材料中 单层屋面卷材已经占到70%-80%,在美国商业屋面防水材料中占主导地位,其中 Carlisle两种主要产品TPO和EPDM,分别占了40%和22%的市场份额。2016年住宅 屋面防水材料主要为沥青瓦和金属屋面,翻修屋面中沥青瓦应用比例更高。

(四)美国屋面防水需求以翻修需求为主

1. 美国商业建筑面积存量远大于增量,10-15年的屋面更换周期推动翻修需求

当前美国商业建筑面积的存量远大于增量。EIA发布的《商业建筑能耗调查》显示, 截至2018年,美国商业建筑面积为968亿平方英尺(约合90亿平方米),其中,2010 之前建造的商业建筑面积占比89.4%,所有商业建筑的中位年份是1982年。根据EIA 的预测,2020-2029年美国商业建筑面积净新增约9.4亿平方米(占存量10%),我 们推算到2029年商业建筑面积存量(2020年之前)或升至90%以上。

各类商业屋面系统如果合理安装材料并正确使用,都能使用超过20年,但施工专业 程度、系统与环境的匹配程度以及后期维护等因素都会影响耐久性。值得注意的是, TPO的耐久性排在后两位,但其易于维修更换,大量减少业主后续翻修的成本,因 此即使预期寿命并不具备优势,TPO仍是目前最受欢迎的商业屋面防水材料。

2. 美国住宅屋面防水同样以翻修需求为主

美国住宅建筑包括独栋别墅和公寓,由于5单元(unit)及以上的公寓(类似于我国 普通住宅)屋面多为低坡屋面,在分类上属于商业屋面,因此我们在考虑美国住宅 建筑数量和面积时剔除5单元及以上的公寓(占比不到20%)。 美国住宅建筑同样以存量主导。

根据美国人口普查局的统计,2019年5单元以下的独 栋住宅建筑存量为1.13亿栋,同比增长0.4%,近五年独栋住宅平均每年新开工95万 栋,仅占当年住宅存量的0.6%-0.8%;此外,EIA发布的《住宅建筑能耗调查》对2015 年之前的美国主要居住单元进行了统计(与人口普查局的口径在总量上略有差异, 但是结构大致相同),结合EIA对2015-2019年美国住宅数量增速的预测,我们测算 得到,截至2019年,2010年之前的住宅成屋占比约94%。

住宅销售端数据也印证了上文结论。根据美国人口普查局的统计,1968年(美国城 镇化末期)以来,成屋(Existing Home)销售占比保持在74%以上,近十年成屋平均销售占比接近90%,在住宅销售中占主导地位。成屋销售对应住宅屋面翻修需求, 因此美国住宅屋面防水同样以翻修需求为主。

不同于商业建筑业主长期持有产权,美国人平均7-10年换一次住宅。美国人购买住 宅往往没有长久居住的规划,根据美国房地产经纪人协会(NAR)的历年统计,美 国人大约7年就会更换住宅,且年轻人频率更高。2010年以来平均更换周期略有延长, 主要系经济危机后民众收入放缓、老龄化程度进一步加剧。NAR调查结果显示,2020 年美国人平均10年换一次住宅,平均更换住宅的面积为1900平方英尺。

住宅更换周期远小于屋面翻修周期,住宅屋面需求主要来自更换住宅。住宅屋面一 般20-30年进行一次翻修,远大于7-10年的更换住宅周期,因此美国人很少对既有住 宅进行翻修(未满屋面使用寿命就搬家了)。但他们更换住宅后,一般会对新家屋面 (New Home)做防水处理,或者没有更换住宅但是对剩余寿命小于更换住宅周期的成屋屋面(Existing Home)进行翻修,由于美国住宅销售以二手房为主,所以美 国住宅屋面防水以翻修需求。

(五)美国屋面防水市场规模测算

1. 美国屋面防水材料市场规模约120-130亿美元,其中商业屋面占比超70%

我们测算自1970年开始的美国屋面防水面积需求和市场规模,以10年为一个周期, 观察美国屋面防水材料的整体趋势和结构变化。测算方法及关键假设如下:

(1)商业屋面:①假设商业屋面平均翻修周期为10年,即在2020-2029年之间,2010- 2019年建造的商业建筑屋面将迎来首次翻修,2000-2010年建造的商业建筑屋面开 始进行二次翻修,2000年之前建造的商业建筑屋面则已经历多轮翻修;②根据EIA的 数据,美国单层及两层商业建筑面积占比接近70%,平均楼层为2.4层,结合各年份 区间新建商业建筑面积(不含地下室),测算商业屋面新建和翻修面积;③参考 HomeGuide和Homewyse两家美国建筑装饰维修成本估算公司的数据,商业屋面 (以TPO为例)新建造价为7.5美元/平方英尺,其中防水材料造价占比约30-31%, 其余为劳务费用及工具费用等。由于翻修价格=清除老旧屋面的劳务及工具费用+新 建造价,多出的清理费用不影响屋面防水材料市场规模,因此对于新建屋面和翻修 屋面均选择新建造价测算规模。

(2)住宅屋面:①假设住宅屋面平均翻修周期为25年,美国人更换住宅周期为7-10 年,即每年成屋销售中约有28%-40%面临屋面翻修,新屋销售100%做防水处理;② 根据NAR和美国人口普查局的数据,美国成屋平均面积为1900平方英尺(不含地下 室),2020年新屋平均面积为2333平方英尺,结合美国住宅销量,测算需要新建或 翻修屋面的住宅销售面积;③根据EIA的统计,单层住宅和双层住宅的比例分别为59% 和36%,平均楼层为1.4层,进一步测算住宅屋面新建和翻修面积;④参考HomeGuide 和Homewyse,住宅屋面(以沥青瓦为例)新建造价为3.9美元/平方英尺,结合防水材料造价占比计算住宅屋面防水规模。

从面积来看,当前美国每年屋面防水面积约7亿平方米,其中商业、住宅屋面分别约 4亿平方米、3亿平方米。商业屋面防水面积维持稳定增长,住宅屋面整体趋势向上, 但由于其更换周期更长,不同年份区间的波动较大。对测算结果进行验证,根据《中 国建筑防水》,2007、2013年美国商业屋面防水面积分别为3.4亿平方米、4亿平方 米,与我们测算的3.3亿平方米(2000s)、3.8亿平方米(2010s)基本一致。

从规模来看,美国屋面防水材料规模自1970s的58.1亿增长至2010s的123.7亿, CAGR+1.9%(商业/住宅屋面分别为+2.3%/+1.1%),其中商业屋面翻修带来的防 水材料需求CAGR+3.0%,是美国屋面市场持续增长最主要的动力。对测算结果进行 验证,根据GAF官网,其2020年营收超30亿美元、美国屋面防水材料市占率约25%, 对应2020年市场规模超120亿美元,与我们测算的120-130亿美元匹配。同时根据《中 国建筑防水》,2014年美国商业屋面防水材料规模约85亿美元,也与测算匹配。

从结构来看,商业屋面占比超七成,存量竞争时代翻修需求占比仍在提升。美国屋 面防水规模中,商业屋面占比自1980s以来稳定在70%以上,翻修需求占比自1970s 的61%提升至2010s的84%,且商业屋面的翻修比例显著高于住宅屋面。对测算结果 进行验证,NRCA数据显示商业与住宅屋面比例2000年以来维持相对稳定,而翻修 比例自2003-2004年的73%上升至2013-2014年的85%,与我们的测算结果基本一致。(报告来源:未来智库)

2. 美国屋面系统(材料,不含施工)规模约350-360亿美元

屋面系统中除了防水层以外,还有衬垫、保温层和隔汽层等结构,根据《新型建筑材 料》期刊的《多种型式防水屋面的成本效益对比分析》,商业屋面和住宅屋面系统中 防水材料造价占比分别约43%和26%,结合此前测算的防水材料规模,得到当前美 国屋面系统规模350-360亿美元,约为防水材料规模的3倍。Carlisle、GAF等美国屋 面防水制造商均在通过并购等形式,从单一防水材料扩展至整个屋面系统的生产, 实现给客户提供一体化解决方案和所处市场规模的扩容。

二、美国防水行业竞争格局(一)CR3 近 60%,GAF 主攻住宅屋面防水,Carlisle 和 Firestone 专 注商业屋面防水

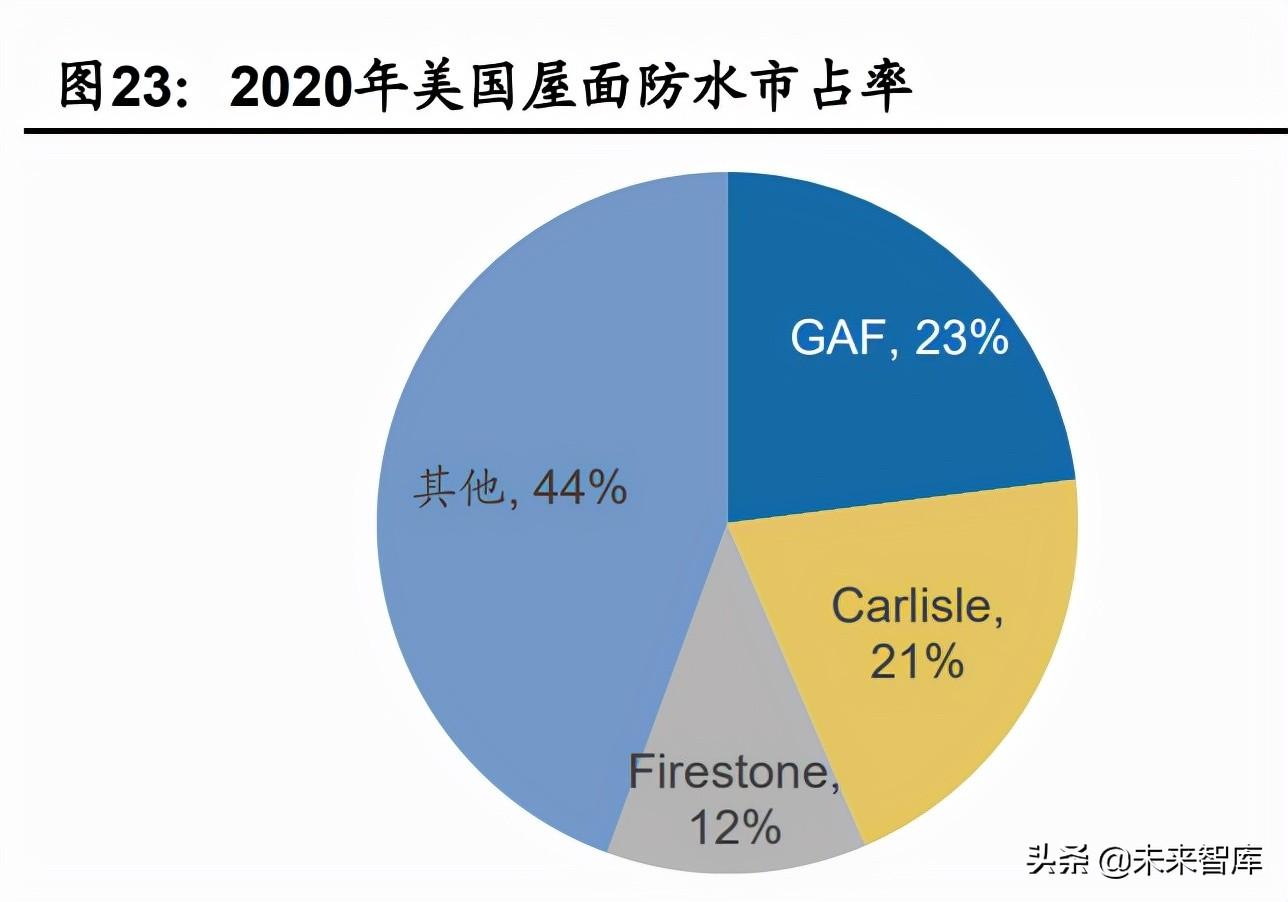

美国屋面防水市场高度集中,CR3接近60%。2020年美国前三大屋面防水制造商盖 福(GAF)、卡莱尔(Carlisle)、凡士通(Firestone)市占率合计接近60%;其中 Carlisle和Firestone专注于商业单层屋面,两者在单层屋面防水的市占率分别为40% 和23%;而GAF住宅屋面领先优势明显,同时在商业屋面也有一定规模,因此整体 屋面防水市占率第一,不过2021年Carlisle收购Henry后或将超越GAF成为全美第一。

1. 卡莱尔(Carlisle)

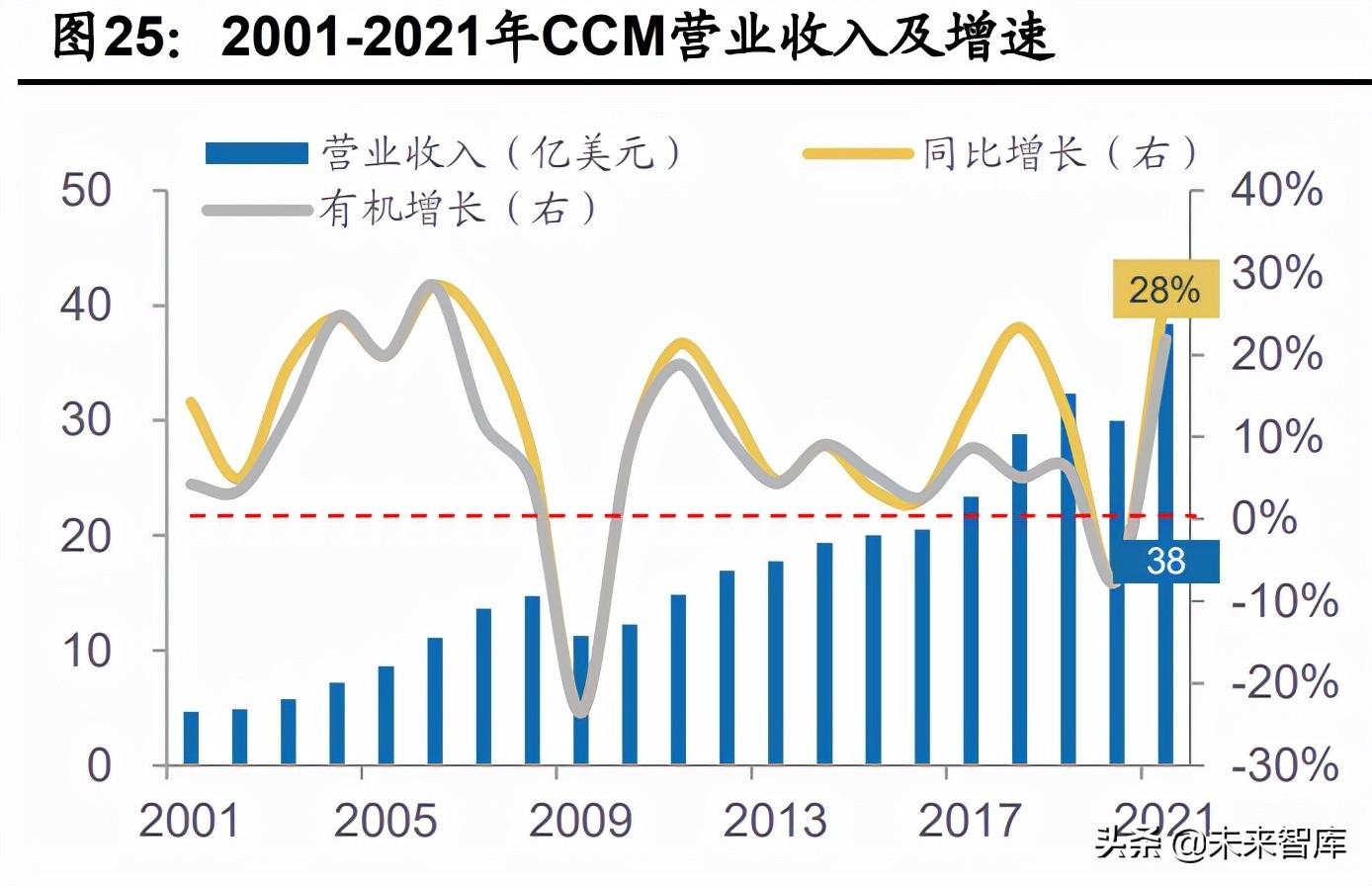

Carlisle是美国商业单层屋面制造龙头,业务主要包含建筑材料CCM、互连技术CIT 和流体技术CFT。CCM是公司的主要业务,2021年营收38亿美元,占集团总营收的 80%,绝大部分收入来自美国本土市场。从历史上看,CCM业务以内生增长为主, 近20年复合增长率为8.5%,营业利润率稳定保持在15%左右的较高水平;但是2017 年以来并购进度加快,正逐步演变为“内生增长+外延并购”双轮驱动,其中2018年 CCM并购带来收入增长17.9%(整体收入同比增长23.3%),且在2021年末收购美 国建筑围护系统供应商Henry,将产品范围扩大至建筑围护系统,进一步实现市场扩 容和协同增长。

CCM的发展经历了明星产品期、品类扩张期,到目前围绕屋面防水主业相关的兼并 收购期,形成了以EPDM、TPO和PVC单层屋面系统为核心的产品体系,涵盖相关的 保温材料、隔汽材料、粘合材料等其他屋面系统的配件,目前在全美有41个工厂(不 含Henry),包括3个EPDM工厂、5个TPO工厂和1个PVC工厂,并且通过持续收购, 从商业屋面系统拓展至建筑围护系统,形成从地面到屋面的整体解决方案。

除了次贷危机引发的地产链条股价普跌以外,不管是在行业上升还是衰退时, Carlisle股价都走出了优秀的表现。1991年至今Carlisle股票的投资总回报超过116倍, 远远超过同期S&P 500指数。当前Carlisle总市值接近130亿美元,除了业绩持续增 长,Carlisle每年都在提高分红的总额,近年来开展高额回购,给予长期持有者更好 的回馈和信心。

2. 盖福(GAF)

GAF是美国最大的屋面防水制造商,在住宅屋面领先优势明显,同时在商业屋面也 有一定规模。美国屋面防水公司发展方向相对专一,像Carlisle、Firestone、J&M等 公司都专注于各自擅长的领域,很少跨领域发展,但是GAF不仅在住宅屋面遥遥领 先,同时在商业屋面也有一定市场份额。根据GAF官网,当前GAF营收规模超过30 亿美元,在美国屋面防水市占率达到25%,拥有34个工厂和3700余名员工。

超过130年的经验帮助GAF成为美国第一的屋面产品制造商。1886年,GAF的前身 标准涂装公司成立,专注于开发沥青化合物,创造了可直接铺放的沥青屋面材料; 1921年,标准涂装公司更名为RUBEROID Co.;1967年,RUBEROID Co.与GAF合 并,并延用了GAF的名称,研发出明星产品Timberline®系列沥青瓦,迅速成为北美 最畅销的住宅屋面瓦片并流行至今;2000年以来,GAF将产品扩充至TPO、PVC、 BUR等屋面系统,进军商业屋面市场;2007年起,GAF收购住宅屋面制造商ElkCorp, 对沥青瓦持续更新迭代;2012年,GAF创新性地为屋面系统提供终生有限质保;2015 年,GAF收购防水涂料制造商Quest,围绕防水主业拓宽产品线,并剥离太阳能业务。

GAF满足住宅业主对于美观性的要求。根据GAF对380余名房地产经纪人和住宅评 估师的调查,房屋屋面的观感会影响购房者的购买意向,最多可以占据购房者40% 的第一印象,因此住宅屋面的美观性尤为重要,而使用GAF Timberline®沥青瓦片可 以使房屋的转售价值增加10%,GAF设计师系列瓦片更能满足业主独特的审美要求。

背靠母公司美国标准工业集团,四大业务板块产业链协同。GAF的母公司美国标准 工业集团旗下除了GAF和GAF Energy以外,还有BMI(欧洲最大的屋面产品制造商 之一)、Siplast(美国商业屋面制造商)、SGI(美国采矿及骨料供应商,提供屋面 砾石层)、Schiedel(欧洲领先的住宅和商业建筑烟道、集成炉灶和通风系统制造商) 等建材公司。化工高性能材料板块、建材板块与地产板块形成一定的产业链协同效 应,投资板块持续赋能集团发展,当前标准工业集团业务遍布82个国家,拥有超过 20000名员工,每年创造约95亿美元的销售额。

3. 凡士通(Firestone)

Firestone是美国第二大商业屋面制造品牌。Firestone以橡胶轮胎为主业,1980年推 出EPDM防水卷材后成立Firestone Building Products,进军商业屋面防水行业;1990 年起扩大屋面防水产品范围至TPO卷材、沥青基卷材,并通过收购开始生产保温材 料和隔汽材料等;2000年起对EPDM和TPO两大品类进行持续创新并提供30年保修 服务,通过收购Copper、GenFlex等公司拓宽产品至金属屋面;2020年实现营业收 入18亿美元、净利润2.4亿美元,并在全美拥有13个制造工厂(包括2个EPDM和2个 TPO);2021年4月,Firestone屋面防水业务被拉法基豪瑞集团收购。

Firestone和Carlisle有诸多相似之处:(1)两者都从生产橡胶轮胎起家,但是Carlisle 率先进入商业屋面领域并最终选择专注于此,Firestone在1989年被Bridgestone(世 界最大的橡胶轮胎公司)收购之后,最终剥离屋面防水业务;(2)两者的产品品类 也较为接近,均以EPDM、TPO、PVC商业单层屋面卷材为主,几乎不涉及住宅屋面 市场;(3)在明星产品(EPDM、TPO)取得一定市场份额之后,均基于主业通过 持续收购进行品类和市场的延伸,为屋面系统乃至整个建筑围护结构提供解决方案。

(二)美国防水行业产业分工明确,制造商和分销商相互推动行业整合和 集中度提升

屋面防水施工专业性高,以承包商包工包料为主,DIY很少。屋面防水施工除了涉及 安全风险之外,为了保证防水效能,还需要很高的安装精度,同时得考虑制造商的 标准和当地的建筑规范,因此美国的屋面工必须获得所在州或屋面协会的认证。不 同于建筑涂料等存在业主DIY的施工方式,美国屋面防水几乎100%由承包商提供专 业施工——业主选择屋面承包商之后,与其协商工程费用、项目工期、后期维护等 内容,最终由承包商提供产品和施工(包工包料)。施工专业性决定了业主DIY比例 很低,因此通过家得宝、劳氏等大型零售商进行销售的占比很小。

终端需求和承包商分散,且防水材料存在运输半径,需要分销商扮演中间纽带角色。 根据IBIS World的统计,美国约有11万家屋面承包商,集中度非常低,大部分承包商 只有个位数员工,这些中小型承包商囿于资源和规模,通常只做当地的住宅屋面工 程,并从分销商处购买防水及其他材料。住宅屋面瓦片重量大、单价低,存在运输半 径限制,在美国人口分布相对分散的情况下,依靠制造商自身的工厂分布,无法满 足不同区域的需求。此外,防水卷材在运输或储存时,对摆放方式和环境都有一定 的要求,因此也需要分销商来提供更专业的仓储物流服务,连结上游制造商和下游 承包商。美国防水市场出现了大型了专营防水分销的上市公司,比如Beacon。

屋面防水产品形成屋面制造商→分销商→承包商→建筑业主的专业分工链条。美国 现代屋面行业经历了约150年的发展,最初屋面产品由单一公司进行生产、交付和安 装,但随着行业逐步成熟,制造商更加专注于屋面产品生产端,并与施工经验丰富 的屋面承包商开展合作;随后分销模式的出现使得屋面产品效率更高,制造商可以 更加专注于生产端,屋面分销商可以利用他们庞大的仓储物流网络,覆盖制造商运 输半径以外的区域,为全美任意地区的承包商提供及时有效的配送服务。上中下游 分工明确提升了整体运行效率。

分结构来看,住宅屋面更依赖分销,部分商业屋面制造商倾向于直销大承包商。住 宅屋面单个项目体量小,终端客户以区域中小承包商为主,分布更加分散;而商业 屋面单个项目体量普遍更大且施工更专业,终端客户以大承包商为主、分布更集中, 例如Carlisle和Firestone会通过独立销售代表直销当地承包商,工厂数量较少的 Firestone还建立了4个自有配送中心支持直销送货。

制造商和分销商相互推动行业整合、集中度提升。城镇化和郊区扩张结束后,美国 屋面新建需求在1980s开始放缓,三大屋面制造商开始通过并购推动行业整合并持续 至今,同时防水产品功能性较强,产品有品牌效应,利于制造端品牌集中度提升;而 上游制造端集中度提升也催化分销商加速整合,头部制造商不断扩大的生产规模需 要全国性的大分销商来帮助其提升存货、运输等环节的效率。而根据Beacon年报, 屋面分销行业也在持续整合,2021年CR3(ABC、Beacon和SRS)高达50%以上, Beacon自2004年上市起已累计完成47项并购,当前市占率接近20%,其2010年以 来新增了大量分销网点,绝大多数来自于收购。美国屋面分销行业表现为“3家全国 性大分销商+大量区域小分销商”,根据Roofing Contractor Magazine,出于州际文 化等原因,许多区域独立分销商不愿意加入全国性大分销商,他们不想失去“本地承包商”的身份标签。同这些区域分销商相比,3家大分销商配送范围更广、及时性 更强、产品种类和品牌更丰富,除了最基本的交付功能之外,大分销商还能提供咨 询和融资等差异化服务,与上下游形成更深度稳定的合作关系。目前来看,区域分 销商被并购整合的趋势仍将继续。

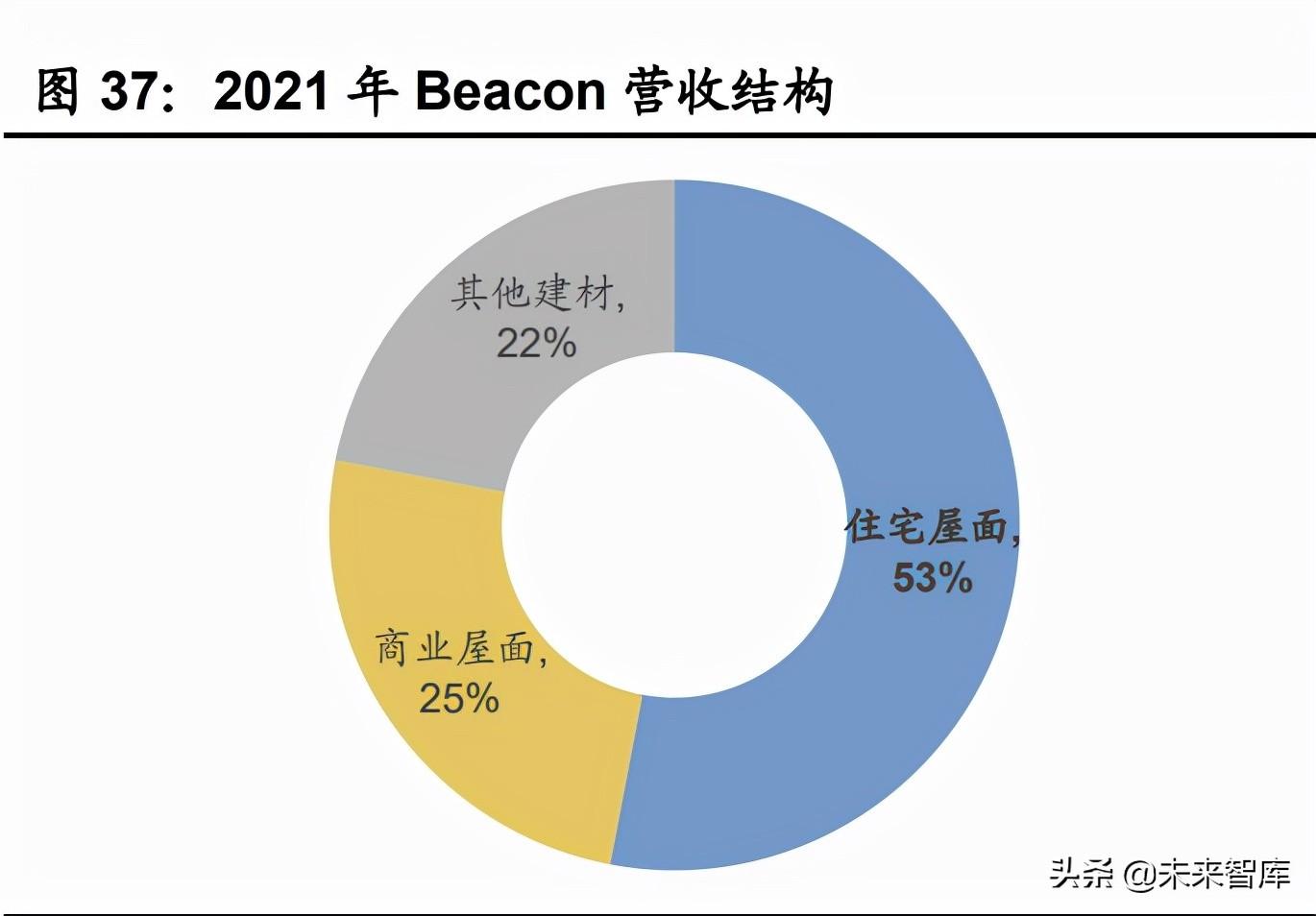

Beacon是美国最大的屋面产品分销商之一,已经上市。公司在北美设有446个分销 网点,为9万多个客户提供约14万个SKU,拥有一支由1667辆卡车、605辆拖拉机和 893辆拖车组成的专业运输车队,在职员工6676名,其中司机及仓库工、销售人员占 比最大,分别约48%、30%。自2004年上市以来,Beacon实现了15%的年复合增长 率。两项大型并购(2016年11.7亿美元收购RSG、2018年28.8亿美元收购Allied)大 幅提升了Beacon的市占率,提供了新的增长机遇,大大提高了公司的长期盈利能力。 2021年公司营收66亿美元,其中屋面产品52亿美元,屋面产品中住宅屋面占比约2/3。

分销商的盈利能力弱于制造商,品牌效应使得制造商在产业链中更强势。直接看财 务数据,对比Carlisle和Beacon的盈利水平,两者毛利率差距不大,2011年以来 Beacon稳定在24%-25%,Carlisle毛利率中枢为27%。但是两者期间费用率差距明 显,Beacon作为分销商,运营费用高(运输车队以及仓储设施的日常运营,和司机、 仓库工、销售人员等职工的工资和业绩激励),导致营业利润率远低于制造商。由于 屋面防水产品功能性强,制造商产品具备品牌效应,可以看到无论是Beacon,还是 ABC和SRS销售的都是制造商的品牌,而且品牌集中度很高,不同于家得宝、劳氏, 防水不存在分销商品牌,品牌效应使得制造商在产业链中比分销商更强势。

三、Carlisle 竞争优势分析(一)直销模式、服务领先,渠道黏性强

1. 通过销售代表直销承包商,渠道黏性更强

美国大型屋面承包商专注商业屋面工程,倾向于绕过分销商、跟制造商直接对接。 美国屋面承包商总体分布分散,但是相对于住宅屋面承包商而言,商业屋面承包商 往往体量更大,产品和施工专业性也更强。根据Rooring Contractor Magazine的统 计,2020年美国前十大屋面承包商中有7家几乎只做商业屋面工程,大型屋面承包商 会倾向于跟屋面制造商直接对接,获取厂家更专业的服务。

不同于行业分销为主的销售模式,CCM主要通过销售代表直销承包商,渠道黏性更 强。美国屋面产品以分销渠道为主,根据Carlisle年报,CCM分销占比仅约1/3(2021 年,其中ABC和Beacon营收占比分别为12.4%和12.2%)。由于CCM专注于商业屋 面,因此其面对的终端客户更多是大型屋面承包商,通过销售代表直销承包商的比 例达到2/3,远高于行业平均。

销售代表非公司员工,而是独立的企业法人,每个销售代表都有特定区域的目标市 场,与当地承包商定期交流并建立良好的合作关系,对该区域的屋面市场非常熟悉, 受CCM委托与承包商进行业务沟通,并抽取销售额的百分比作为佣金(提成比例为 5%左右,CCM不支付固定薪酬);屋面销售代表与分销商的主要区别在于,分销商 是从制造商实际买入产品并卖给承包商,而销售代表仅充当制造商和承包商之间的 代理人(中介角色),销售代表模式下产品服务主要由制造厂商提供;同时不同于分 销商会同时运营多个品牌产品,销售代表一般独家代理居多,根据Carlisle官网,CCM 在美国除夏威夷外的49个州共拥有22个销售代表,其中13个独家代理CCM,仅有3个会同时销售GAF、Firestone等竞争对手的产品,其余销售代表主要代理CCM产品、 搭配销售其他品牌的屋面配件。

2. 多维度服务,深度绑定商业屋面承包商

CCM建立以安装质量为核心的授权承包商网络,通过服务增强渠道粘性。屋面防水 材料作为一种半成品,其使用价值需要依赖“材料+施工”共同实现的,即“三分看 材料,七分看施工”。Carlisle树立了行业高服务质量标准,根据其官网,北美只有 不到10%的商业屋面承包商有资格成为CCM授权承包商(根据年报,2020年只有 1000家),确保最优质的承包商成为其客户,并采取多项措施深度绑定其授权承包 商:

(1)工厂数量多、覆盖广,供应链能力强。根据各家公司的官网,当前GAF在全美 有34个工厂,Firestone在全美有13个工厂+4个分销中心,而Carlisle CCM在收购 Henry后将拥有55个工厂+1个供应中心,工厂网点数量远超同行;同时,在工厂地理 位置的布局上,Carlisle涉及区域范围也更广,除了像加利福尼亚州、宾夕法尼亚州、 德克萨斯州等等三大龙头均重点布局的区域以外,Carlisle还会在一些GAF和 Firestone没有网点的区域建造工厂,比如华盛顿州、俄勒冈州、科罗拉多州等美国 西北和中部地区。相较同行而言,Carlisle更全面、更密集的工厂网点使得其在直销 承包商上更具供应链优势。

(2)提供屋面教育和安装培训。CCM通过屋面研习项目(C.R.E.W.),为授权承包 商的屋面工提供现场实践培训机会,保证屋面工全面了解CCM的产品体系,从头到 尾学习CCM屋面系统的正确安装和检修方式,从施工工艺上绑定授权承包商。 C.R.E.W针对不同工龄经验的屋面工,开设了Beginner、Intermediate和Advanced三 个等级的培训课程,为授权承包商及其屋面工提供完整有效的培训机制。CCM University提供在线的电子学习课程,可供希望增加单层屋面和建筑围护系统知识的 屋面承包商等业内人士实时使用,TecTopics技术博客为屋面工、建筑业主提供了有 关屋面安装、屋面维护和当前行业热点等事项的信息,官网还展示了各类CCM屋面 安装和维护的细节视频,供屋面工参考学习。此外,CCM拥有业内最大的现场服务 代表(FSR)网络,提供本地化培训、安装支持和质量检测,在最大程度上帮助授权 承包商提升安装质量。

(3)创新产品和配套产品体系帮助承包商提高安装效率。CCM致力于开发最先进 的屋面产品来引领行业创新,自身产品搭配使用能够大幅提升承包商安装效率,从 产品系统体系上绑定授权承包商。例如CAV-GRIP III粘合剂与FleeceBACK系列防水 卷材结合使用,较普通粘合剂最多可节省60%的劳动力;FAT连接胶带提高了SureSeal EPDM防水卷材的接缝性能,将缝合效率提高近75%;CCM提前储备大量CFA 预制认证配件,这些配件帮助承包商面临复杂屋面结构时,保持TPO和PVC屋面系 统的防水完整性,并节省了时间和金钱。

(4)设立多重承包商激励机制,树立自身行业权威,帮助承包商提升知名度。CCM 设立了FleeceBACK Champions、Excellence in Single Ply(ESP)和Perfection Award三个不同层级的奖项,以表彰屋面承包商的卓越表现,较高的奖项认可度巩固 了CCM的业内权威,并帮助获奖者提升知名度和曝光度,从行业声誉上绑定授权承 包商。根据FleeceBACK系列卷材的销售额和增速,CCM授予承包商FleeceBACK Champion奖项,获奖者享受多重独家福利,包括每年至多3次的旅行奖励,Champion 年度旅行提供其与同行承包商和CCM的员工交流合作的机会;单层卓越ESP奖设立 于1998年,已成为商业屋面行业最知名的成就之一,表达了对精英承包商行业领导 者地位的认可,包含CCM屋面销量、产品组合体系、高性能组件应用和安装工艺质 量四个评价标准,ESP承包商将获得CCM的推广宣传、营销支持以及ESP定制品牌 商品,并有机会参与ESP年度旅行,同CCM的高级领导和行业杰出人士一起参加商 务会议和社交活动;Perfection Award设立于2011年,CCM保留了每个授权承包商 的保修索赔记录,该奖项旨在表彰安装质量排名前5%的授权屋面工,并且每年都会 邀请少数获奖者担任Perfection Council的顾问,确保CCM能够最大限度地支持其承 包商网络,与承包商建立真正的合作伙伴关系(2019年美国Top15的屋面承包商超 过一半获得了该奖项),并提高双方在商业屋面行业的声誉。

(5)提供行业领先的保修服务,与建筑业主建立战略合作伙伴关系,为承包商提供 优质稳定的客户群。美国屋面保修分为制造商材料保修和承包商工艺保修,大多数 制造商材料保修只覆盖生产问题导致的屋面故障,承包商工艺保修只覆盖安装问题 导致的屋面故障,其他例如意外穿透和极端天气等因素导致的屋面防水失效,不在 保修范围内。而CCM材料保修涵盖了卷材的意外穿透、直径3英寸以内的冰雹和120 英里/小时以内的暴风等各种原因造成的泄露,并提供长达30年的保修期,若所有屋 面组件都来自CCM,则将提供整体屋面增强保修——在现场服务代表检查确认泄露 原因非承包商安装问题后,即使只有一个组件出现故障,CCM也将支付更换整个屋 面的费用。优质全面的保修服务一定程度上减轻了授权承包商保修端的压力,并赢 得了终端客户的信赖。部分优质商业建筑(包括工业厂房、REITs项目、政府部门、 零售商、医疗机构等)的业主,与CCM建立战略合作伙伴关系,能够享受更优惠的 产品价格,并配备专用联系人,享受一系列定制服务。优质业主使用全CCM组件的 屋面系统,在很大程度上也为授权承包商提供了优质稳定的客户群,从“CCM—CCM 授权承包商—CCM战略合作伙伴业主”的客户关系链条上绑定授权承包商。(报告来源:未来智库)

3. 渠道黏性强带来公司更高的盈利能力

直销模式下,CCM人均创收虽然低于竞争对手,但是盈利能力更强。由于直销模式 比分销模式需要更多人员的投入,因此在人均创收上CCM显著低于GAF和Firestone, 甚至略低于规模远不如自身的Henry(2021年被Carlisle收购);但是CCM通过深度绑定大型承包商,渠道黏性强,带来更高的盈利能力,以2020年为例,其人均创利 达到14.9万美元(假设员工数量不变的情况下,2021年将超过17万美元),大幅领 先Firestone的11.9万美元和Henry的9.7万美元。营业利润率来看,2020年CCM营业 利润率高达19.4%,同样显著高于Firestone和Henry。

直销承包商的模式也更有利于产品体系的配套售卖,延伸向更大的市场。对比GAF 和Carlisle的主打市场和销售模式特点,可以发现分销模式和直销模式均有各自优 势,但结合当前屋面承包商仍在积极开展并购、扩张品类、拓宽市场的背景,我们 认为,Carlisle深度绑定优质大承包商的思路与其品类延伸的战略相辅相成,凭借 防水材料的口碑实现产品体系的配套售卖,从而打开更大的市场。

(二)外延并购加速防水市场份额提升、助推公司成长

建筑材料CCM为公司并购的战略重心。Carlisle在2008-2021年合计完成了超过35次 收购,合计收购金额超60亿美元,其中2018年以来收购金额超过22亿美元,进度远 超2025年30亿美元的目标。在经历了多次业务整合与剥离后,Carlisle在2021年确定 了未来并购的战略重心为建筑材料CCM业务。

CCM并购思路清晰。早期注重业务协同,迅速占领商业屋面市场,当前业务协同与 优势互补并重,帮助公司拓展业务边界。与GAF相比,CCM近年的收购频率和规模 更领先,并率先跳出屋面系统的框架,将未来发展目标定位为建筑围护系统供应商。

1. 早期收购主要考虑业务协同性。例如1993年收购全球百年轮胎制造商Goodyear 旗下的屋面业务,并建立Versico品牌,两家Top3单层屋面系统供应商并购后资源整 合迅速,使得CCM迅速扩大市场份额;

2. 2008-2018年的收购围绕欧洲市场和商业屋面品类扩张两大主题。对PDT、 Hertalan和ARBO的收购帮助CCM开拓了欧洲市场,对Premier、Drexel、Petersen 和Sunlast的收购帮助CCM拓展了保温材料和商业金属屋面产品;

3. 2019年以来的收购,使CCM开始由商业屋面系统拓展至建筑围护系统。对Gripnail 的收购帮助CCM开拓HVAC(空气调节系统)业务,2021年9月CCM以15.8亿美元 的交易对价,完成了对北美领先的建筑围护系统供应商Henry的收购,进入更多元化 的建筑围护系统平台。该笔收购预计到2025年将产生3000万美元的成本协同效应, 预计2022年EPS增加1.25美元以上(2020年EPS为5.20美元)。

(三)COS 操作系统和重视员工培养,保持高效率和高服务质量

Carlisle操作系统(COS,Carlisle Operating System)是Carlisle生产经营进行标准 化管理的工具,使得所有员工能够共同创造价值,在最大限度上提升业绩,每年降 低1-2%的成本。COS建立在Carlisle尊重员工、和员工保持互动交流、责任感、公开 透明、数据驱动决策等的基础上,包括员工、工作流程、生产力三方面的要求:

1. 员工:Carlisle尊重所有员工,员工要保持参与工作、持续学习的积极性,培养全 方位的职业技能,以解决问题为价值导向,组成一支没有职能界限的团队;

2. 工作流程:所有工作流程都是通过一个操作系统来完成的,每个环节都有持续改 进的空间,最终实现交货时间更短、原材料浪费更少、公司成本更低;

3. 生产力:保持营收增速超过成本增速,在正确的时间、正确的地点提供优质水平 的材料、人员和设备等。

Carlisle不懈投资于自己的员工,挖掘潜在管理人才。Carlisle通过与专业的多元化 招聘公司合作,接触到了广泛的潜在员工,并且跟美国40多所大学合作,提供实习 与全职的工作机会,参与和高校的共同研发及各类培训。同时,为了支持下一代中 具备才华的领导者的发展,Carlisle推出内部领导力发展计划,帮助员工完成从职业 生涯早期到行政领导的协调发展,通过迅速晋升填补空缺职位。

COS操作系统结合部门精细化整合,持续提升人效水平。COS部门定期举办各类活 动,使得各职能小组跨部门进行交流、互相传递知识、建立更深层次的联系,持续改 善COS操作系统的一体化运作流程。同时,公司在发展过程中持续对各类部门进行 精细化整合,剥离了运输产品CTP、食品服务CFS和制动摩擦CBF等不在公司未来 发展计划内的业务,使得规模扩大并不依赖于人员增长(2021年末员工总数与2011 年末持平),而更多的来自于人效提升。根据Carlisle年报,2021年人均创收、人均 创利(营业利润)分别达到43.7万美元、5.2万美元,2011-2021年CAGR分别高达 6.8%和7.7%,人效水平持续提升。

四、Carlisle 长期回报优秀,对中国防水投资机会启示(一)Carlisle 股价长期表现优秀

Carlisle于1960年在纽交所上市,1986年重组为现在业务原型,股价长期表现优秀: Carlisle最近30年(1991年初到2021年末)累计投资总回报超过116倍,年复合收益 率达到16.6%,远超同期S&P 500指数(投资总回报约14倍,年复合收益率9.0%); 以年为单位来看,最近30年只有7个年份是收跌的,其中1999(-29%)、2001(-12%)、 2008(-43%)和2018年(-10%)下跌幅度较大,1999年和2001年下跌主要系互联 网泡沫破灭、带动美股整体下行,2008年下跌主要系次贷危机引发股市暴跌,2018 年美联储加息、中美贸易摩擦和美国房屋销售数据疲弱等因素。

最近30年(1991到2021年)Carlisle的股价涨幅显著优于市值涨幅(股价涨幅更能 反映投资回报)。与股价涨幅相比,Carlisle2021年末市值接近130亿美元,近30年 市值涨幅“仅”为54倍(1991年初市值为2.3亿美元),年复合增长率为13.8%,主 要原因在于公司持续的分红与回购(下文有分析)。从驱动市值增长的因素来看,公 司业绩由1992年(1991年亏损)的0.25亿美元增长16倍至2021年的4.22亿美元,年 复合增长率为10.3%,市盈率长期在10-30x之间浮动,2021年末(31.9x)较1991年 初(6.1x)增长约4倍。

我们整理了Carlisle1991-2021年的分红和回购历史,1991-2021年,除了1991年利 润亏损(也是唯一一年亏损),其他29年每年都现金分红,大部分年份都是在20% 以上,2015年以后公司明显加大回购比例(2015年之后回购总价值20.59亿美元,占 过去30年回购总额的90%以上);1991-2021年公司累计净利润53.16亿美元,累计 分红总额13.41亿美元,占净利润的25%,累计回购总额22.62亿美元,占净利润的 43%,过去30年Carlisle将接近7成的净利润用来现金分红和回购,一方面说明公司 盈利能力和盈利“含金量”较好,且充分考虑股东回报,另一方面持续的分红和回购 明显提升了持有者的长期回报。

较高的ROE、充沛的现金流与持续的业绩增长是公司长期回报高的核心原因。(1) Carlisle1991-2021年平均ROE为14.7%,尽管资产周转率前期有所下行,但是净利 率由1991年的1.3%持续抬升至2021年的8.8%(2010年之前业务重心不明确,CCM 以外的业务运营效率低下,2010年后逐步抬升),使得公司始终维持较高的ROE水 平。(2)除次贷危机期间受到市场短期波动影响外,Carlisle经营性现金流始终保持 较好的态势,净现比基本围绕150%上下波动。(3)业绩持续增长(前面已有数据 分析)。

优良的长期财务数据背后是美国防水行业土壤和公司商业模式支持:(1)美国屋面防水行业当前以屋面翻修需求为主(占比约85%),行业长期需求保持稳定,且行业 整体以小B渠道(屋面承包商)为主,业务现金流情况好;(2)美国屋面防水竞争 格局较好,整体屋面防水市场CR3(GAF、Carlisle、Firestone)接近60%,商业单 层屋面防水CR2(Carlisle、Firestone)63%,龙头效应(品牌、规模、渠道)显著; (3)Carlisle以直销渠道为主(行业整体以分销商渠道为主),渠道粘性强,盈利能 力显著高于同行,同时公司一直注重通过并购实现业务协同(增加产品类别、占领 空白市场、产业链品类扩张),更好更快成长。

此外,从治理结构来看,公司无实际控控制人、机构持股比例高、少数核心CEO管 理一以贯之。Carlisle股权结构分散,截至2021年12月31日,单一股东的持股比例低 于10%,公司前30大股东均为投资银行、对冲基金等金融机构,其中不乏领航投资 (美国最大的基金公司之一)、贝莱德(全球最大的资产管理公司之一)、伊顿万斯 资管(美国历史最悠久的资产管理公司之一)、摩根士丹利(全球最大的国际金融服 务公司之一)、道富银行(全球最大的托管银行和全球最大的资产管理公司之一)等 全球知名投资机构的身影,机构投资者众多使得公司很重视股东回报。Carlisle无实 际控制人,由CEO负责,从1988年到现在共经历了四任CEO,Stephen P. Munn (1988-2001)、Richmond D. McKinnish(2001-2007)、David A. Roberts(2007- 2016)、D. Christian Koch(2016-至今),其中Stephen P. Munn退任CEO后一直 在董事会任职到2015年退休,David A. Roberts退任CEO后一直在董事会任职到 2021年退休,确保了公司管理和战略的连续性。

(二)Carlisle 与东方雨虹以及中美两国防水行业比较

分析Carlisle和美国防水行业,最后目的还是为了映射中国。我们从三个层面来比较 分析,以期待更好地发现中国防水行业的投资机会。

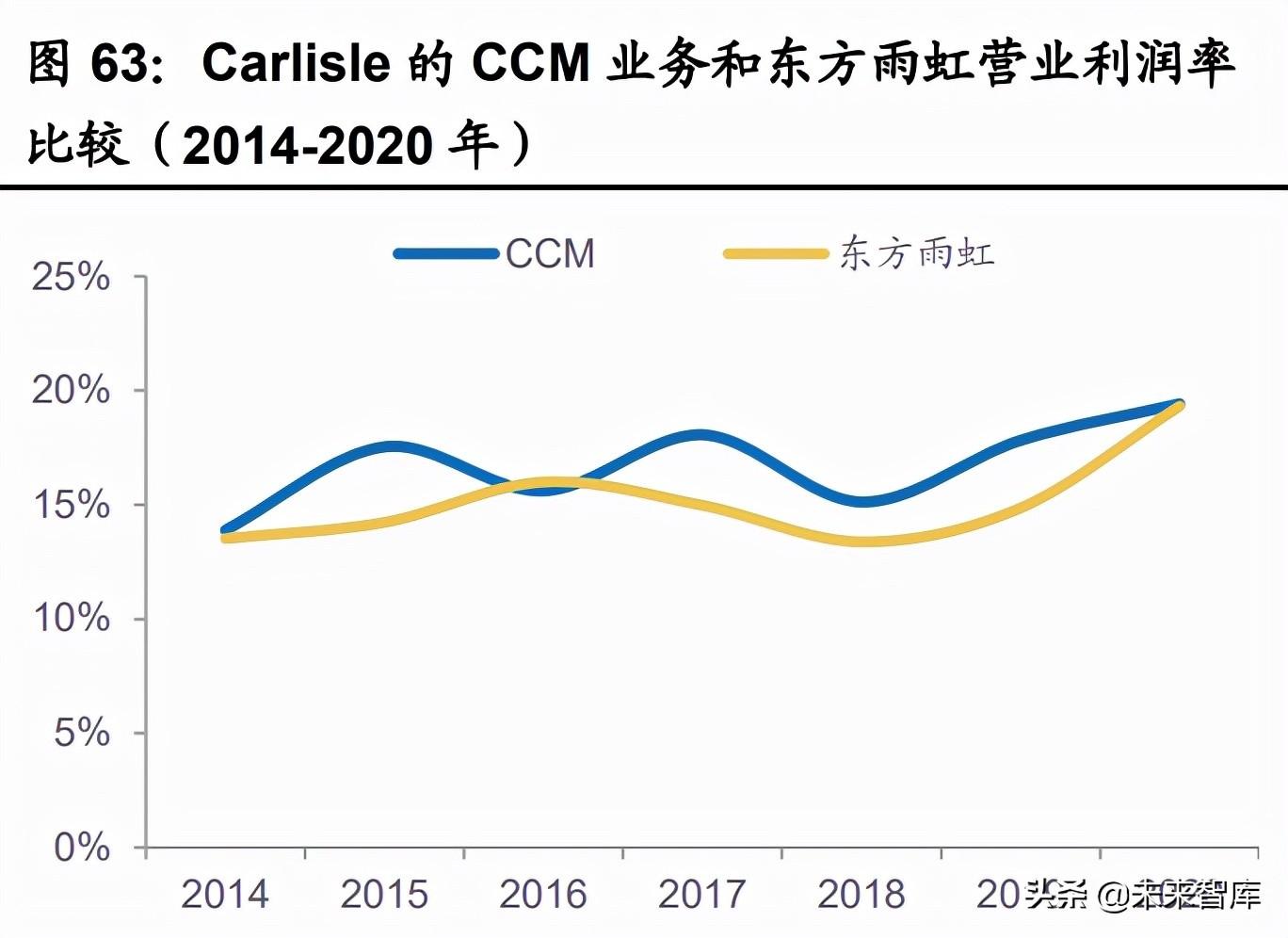

首先比较Carlisle与东方雨虹的财务表现差异。我们选取了三组核心财务指标来综合 比较:一是盈利能力(ROE和营业利润率),二是成长能力(收入增速和营业利润 率增速),三是现金流能力(应收账款周转率和净现比);选择2014-2020年7年数 据。可以看到,东方雨虹整体盈利能力和成长能力明显好于Carlisle(Carlisle的CCM 业务营业利润率与东方雨虹相近,但整体ROE受到其他业务拖累,弱于东方雨虹), 而Carlisle的现金流能力明显好于东方雨虹。

其次,中美两国防水龙头有这么明显的财务差异和其各自所处的行业赛道环境有关。 通过前面的分析我们可以看到中美两国防水行业有明显差异:

1. 中国防水目前仍以新建需求为主(地产大B占比大),美国防水目前以存量翻修 需求为主(屋面承包商小B占比大)。这种结构差异使得一方面中国防水市场空间大、 周期性强,而美国防水市场空间相对较小、需求较稳定;另一方面,大B的行业属性 (地产垫资周期较长)使得目前中国防水公司应收款项周转率较低、现金流和回款 欠佳。

2. 中国防水行业集中度低(2021年CR1/CR3分别约15%/20%),美国防水集中度 高(CR1/CR3分别约23%/56%);且考虑到中国防水新规未来出台,中国防水龙头 公司成长空间依然很大。根据中国建筑防水协会的统计,2021年839家规上企业(主 业营收2000万以上)的主业营收之和达1262亿元,考虑到还有众多中小企业和非标 产品,根据行业经验中性假设(规上和规下约6:4),行业空间约2000亿元。中国防水行业标准出台较晚,但是近几年不断出台新政, 促进淘汰落后产能和行业走向规范,2019年《建筑和市政工程防水通用规范》(二 次征求稿)提出地下/屋面/外墙/室内工程防水设计工作年限分别不应低于工程结构 设计工作年限/20年/25年/15年,较现行5年的规定大幅提高,2022年防水新规或临 近落地,加快防水行业提标增量过程。对比美国防水标准,虽然美国没有明确要求 防水设计工作年限,但是各州通过立法设立了较为完善的防水工程质保期制度,保 障防水工程在质保期之内不应当出现漏水,主要包含了制造商质保期和承包商质保 期,商业屋面制造商的质保期一般在10-25年,住宅屋面制造商的质保期一般在20- 50年,各公司质保年限差异较大,龙头公司(如Carlisle、GAF)质保年限相对更长; 承包商质保期平均在10年左右,此类型的保修可以防止安装过程中的缺陷;通过这 种运作方式的严格执行,既提高了制造生产端的产品质量,又提高了施工技术、增 强施工过程的管控。

再次,美国目前防水特点给中国未来防水发展提供了两条线索:一是随着城镇化逐 渐结束,中国未来防水需求也将逐步过渡到翻修需求为主导,考虑到以前的建筑工 程防水标准不高、非标产品多,未来房屋和工程的屋面/地下防水翻新维修的需求将 很大,而需求结构变化的背后将是渠道的变化,小B渠道在存量市场里将是主要渠道。 我们也看到了国内龙头东方雨虹逐渐聚焦小B渠道战略变化;东方雨虹2016年起面 向工程渠道代理商推进事业合伙人制度,发力小B渠道建设,雨虹与合伙人共同出资 设立子公司(雨虹持股51%,合伙人持股49%),一方面通过股权纽带的关系,将合 伙人的利益与公司绑定,另一方面引导合伙人进行标准化施工,促进产品体系与口 碑建设,并为合伙人提供专业培训、信用支持、优惠采购、弹性分红等帮助,迅速提 升了区域市场覆盖率,扩大品牌影响力;2018年成立工建集团整合直销+工程渠道, 并划分为北方、华东、华南三大区,实行大区治理;2020年起以北方区、华东区、 华南区三大片区下辖的各省级一体化公司为载体全面落实一体化经营,各区域一体 化公司聚焦本地市场,通过属地经营管理,加强所属区域市场覆盖率,全面提速小B 渠道战略。对比Carlisle和东方雨虹渠道建设的思路,虽然形式和方式上有所不同, 但是两者都致力于深度绑定承包商(事业合伙人),在产业链分工细化的基础上促 进上下游的联动。

二是美国防水行业目前竞争格局“二超一强,集中度很高”的竞争格局,前三家在细 分市场上布局有差异(商业屋面和住宅屋面);中国目前是“一超多强,集中度较 低”的竞争格局,东方雨虹“一超”的地位已经很稳固,而“多强”竞争激烈,除了 科顺股份、凯伦股份以防水为主业的上市公司以外,众多消费建材细分龙头(石膏 板、涂料、管材等)都已布局进入防水行业,“多强”中未来肯定也将有脱颖而出 者,对于防水细分市场的精耕细作、差异化竞争可能是胜出方式。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

2023-02-09 17:14:05

2023-02-28 16:03:48

2023-02-28 16:00:43

2023-02-16 10:51:16

2023-02-16 10:50:31